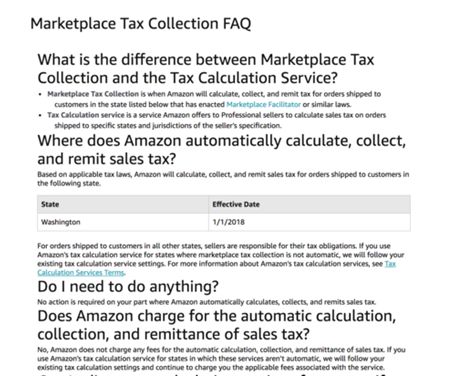

那么为什么此次亚马逊会代第三方卖家在华盛顿州收税呢?这得从华盛顿州今年年初的新法律说起了。今年一月一日,华盛顿州议会通过了《市场促进法》(Marketplace Facilitator Law),在新法案中,要求达到一定标准的线上商城,比如亚马逊这样的,必须代替使用其平台的第三方卖家进行营业税加收。

而令人意外的是,来此Dillon税务咨询的税务律师Mike Dillon的表示,新法案其实并没有指明亚马逊要代FBA卖家征税。亚马逊之所以采取这样的行为,其原因是亚马逊与华盛顿州在其他时间曾达成过相关内容的协议。

在关于“普通的FBA卖家们会受到怎样的影响”这个问题上,Mike Dillon表示“可以说一如既往,亦可以说是截然不同”。这个答案对于我们来说有些太过含糊了,因此我在此细化来说。

首先是变化了的地方。既然亚马逊已经表示,在华盛顿地区销售的内容将由他们完成计税方面的工作,那么对于FBA卖家来说,从今年开始,就不需要自己在卖家中心对营业税的内容进行设置了。此外,与华盛顿州有税务关系的FBA卖家,则仍旧需要自主提交一份综合的华盛顿营业税纳税申报表或者华盛顿商业与职业税务申报表,不过在具体填报的内容上可能会有小小变化。根据华盛顿税务局的解释,亚马逊代收的税费将作为减税项包含在华盛顿州销售使用税中。更确切的说,报税者需要将亚马逊代收的部分,填入到“其他”减项中,还要注明该减项是“经第三方免除的税收”。除了这一块的内容会有变化,FBA卖家在华盛顿州的销售活动的任何环节都不会受到影响,即是说,该怎么备货还是怎么备货,该怎么发货还得怎么发货。

税务关联对于大多数卖家还是一样存在的。华盛顿税务局的声明中表明,有库存在华盛顿州储存的卖家仍然被视作与在华盛顿有营业税关联。换句话说,如果卖家有库存存放在华盛顿的仓库,或是因为其他原因与华盛顿有商业和职业税务关联,那就得注册一个华盛顿销售许可证来确保税务工作正常进行。对于除了亚马逊平台以外,还有着别的销售渠道或者仓储渠道的卖家来说,新的模式下,税务工作会变的复杂起来。假如有卖家在亚马逊上进行销售的同时,还在woo商城上有自己的店铺,对于这样的卖家来说,因为他们在亚马逊的华盛顿分派中心有货物,所以他们与华盛顿有着税务关联,因此,亚马逊会根据卖家在亚马逊平台上的销售情况,代为收取营业税,而在亚马逊平台以外的销售,则需要卖家自己向华盛顿地区的消费者加入税价。

与华盛顿有税务关联的卖家依然需要上报并且支付华盛顿商业和职业税。华盛顿商业和职业税的征税比例相当大,几乎是在华盛顿的销售额的一半。而报税者需要在提交纳税申报表的同时,缴纳这部分税款。境外卖家也是一样的待遇,美国各州对境外卖家和对州外卖家在税务方面的要求是一致的。如果卖家身处美国以外的国家和地区,但是在亚马逊上销售,那么亚马逊也会代收华盛顿地区的营业税,不过这些卖家还需额外取得华盛顿销售许可证,同时和其他卖家一样,按时上报并支付华盛顿商业和职业税还有华盛顿营业税。

税务方面的变化不仅仅发生在华盛顿,假如我们放眼全美,会发现一些其他州也通过了和《市场促进法》类似的法律,而更多的地区则正在讨论是否要通过同类的法律。由于消费税这个等级的税法是可以在州法层面上决定的,各个州可能会在如何收取这部分税费的策略上稍有差异。

比如南卡州,就在指责亚马逊拖税,并且说电商巨头一直以来都是在拖欠缴税;麻省则要求亚马逊将所有在当地从事过销售的FBA卖家信息移交给当局,以便向这些卖家征收往期未缴的税费。加利福尼亚则在去年9月给大量亚马逊卖家发出通知,要求他们证明自己在进行亚马逊销售活动时,已经取得了经营销售许可。